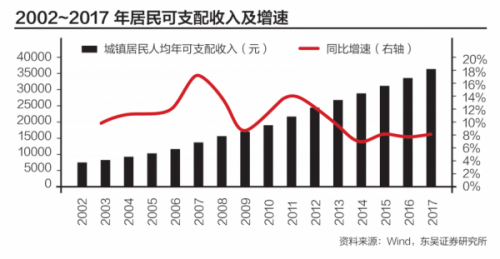

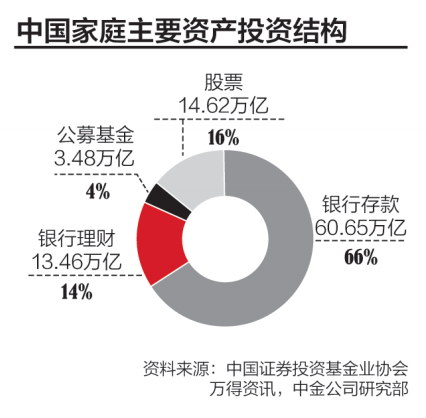

從存款為王到買基金、銀行理財、寶寶類理財,從股市到樓市,伴隨中國經濟過去四十年的快速發展,國內居民家庭財富得以不斷累積,他們的資產配置也隨著大類資產輪漲而不斷變遷。

似乎從2014年金融機構新增存款出現下降開始,較低風險的債券、保險以及股票、期貨和外匯等“風險性金融資產”被更多的人所熟知,居民家庭資產配置進入多元化配置時代。

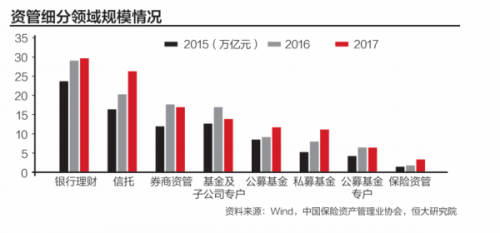

同時,居民的理財需求也促進了國內各類資產管理的蓬勃發展,當前資管領域的市場規模和格局如何,在過去三十年經歷了怎樣的蝶變?

基金崛起

回顧歷史,90年代我國居民財富管理主要靠高利率的存款,2000年后轉向房地產,隨后金融資產逐漸成為新的選擇,而作為股票市場的間接參與方式,公募基金是最早走進大眾視野的。

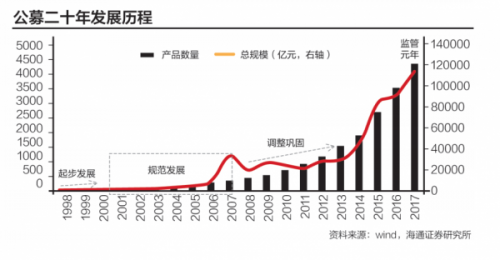

2007年以前,公募基金亦是資產管理行業的主要形式,其業務本質是“受人之托,代客理財”,投資標的以標準化的權益市場和債券市場為主,產品類型以股票型基金和偏股混合型基金為主。不過,2000年以前,公募產品以封閉式基金為主,產品數量少、規模也小;到了2001年,首只開放式基金成立,行業開始步入黃金發展期,在2005—2007年迎來A股的一波大牛市,股票型基金規模迅速擴張,從2005年底的500億上升至15000億,大幅反超混合類基金。

隨后受A股市場表現低迷影響,2008—2013 年,股票型和混合型基金資產大幅萎縮,而債券型和貨幣基金配臵需求上升,產品數量保持高速增長。隨著互聯網寶寶類基金在2014—2017年迅猛發展,貨幣基金在推動基金規模大幅增長,2014年底和2015年上半年牛市吸引了不少資金,與此同時銀行、保險等金融機構對債券類和貨幣類基金等中低風險產品的配置需求大幅上升。

截至2017年年底,股票型基金與偏股混合型基金規模之和約為2.59萬億,占基金行業總體規模比為79.29%。開放式公募基金的規模從2002年的400多億上升至2017年底的11萬多億,16年增長了近300倍。

2015年以前國內公募基金的持有人超過60%為個人投資者,主要持有股票型、混合型和貨幣型基金,2015年以后大量機構資金開始進入公募基金市場,目前機構投資者的份額已經和個人投資者基本持平。

而在公募基金行業發展的同時,私募基金行業也在暗暗發力。

起初是部分證券公司和個人開始利用股票一級和二級市場的價差拉攏大戶投資一級市場認購新股獲利,私募證券基金逐漸成形。隨著證券市場的發展以及財富效應的顯現,一些證券公司工作人員和民間炒股高手通過設立工作室、投資咨詢公司等方式,接受客戶委托從事二級市場股票投資,但這一階段多以跟莊做股模式為主,投資運作不規范。

自2004年2月,深圳國際信托投資公司發行“深國投—赤子之心(中國)集合資金信托計劃”起,私募證券基金開始走向陽光化、規范化。2006年之后,隨著股權分置改革的推進和股市牛市的到來,以信托方式發行陽光私募基金得到了快速的發展,規模迅速擴大,也吸引了一批優秀的公募基金經理紛紛轉投私募,開啟了幾波“公奔私”的大潮,如曾經的“公募一哥”王亞偉于2012年5月從華夏基金離職,并于同年9月,成立了千合資本。

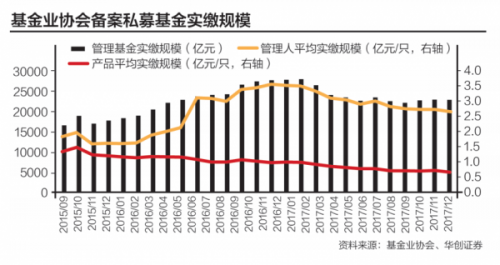

截至2018年6月底,基金業協會已登記私募基金管理人23903家,較上月增長0.84%;已備案私募基金73854只,較上月增長0.85%;管理基金規模12.6萬億元,較上月增長0.27%。私募基金管理人員工總人數24.52萬人,較上月增加1236人。

銀行理財迎重塑

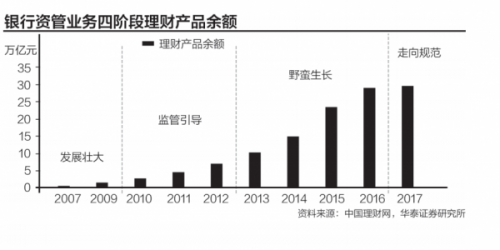

人民幣銀行理財產品走入大眾視野是在2004年,彼時光大銀行推出第一支人民幣理財產品。自此以來14年間,商業銀行理財業務規模經歷了高速增長,產品資金余額從2007年末的0.53萬億元擴張到2017年末的29.54萬億元,再到如今資管新規后的規模調整和收益下滑。

理財產品推出伊始,理財收益略高于儲蓄存款利率,各家銀行根據不同規模、不同期限的資金,設置不同的預期收益率。

除了在收益端的剛性兌付,在資金端的投入,理財資金也從債券、票據等收益率穩定的資產向非標準化資產、資金池等方式轉變,成為類信貸的“影子銀行”。銀行理財產品的收益也越來越高,2008年前后時間,理財產品平均收益率都在5%以上,有的甚至在9%-11%之間。此間監管連續發文監管,銀監會在2010年前后連發十個文件規范,業內統稱銀信合作“十道金文”。而為應對監管,銀行也采取了應對辦法,做大理財資金分母,擴充投資非標額度或是以機構間“互買”、“過橋”等方式,將超額非標從理財賬戶向自營賬戶轉移。在幾年間,理財產品平均逾期收益保持相對穩定,根據中債登披露的數據,2015年,銀行理財市場累計兌付客戶收益8651.0億元,比2014年增長1529.7億元,增幅21.48%。

在2016年底,全行業理財規模創出了30萬億元的新高,一年半時間內增長10萬億元。新的一輪監管自此開始,資管新規明確提出“非保本”、“凈值化”、“破剛兌”,對包括銀行理財產品在內的資管產品提出了嚴格的要求,倒逼進行轉型。

信托轉向主動管理

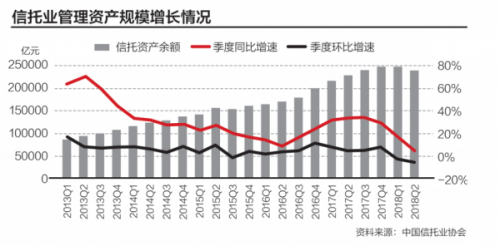

自1979年10月中國國際信托投資公司成立,我國信托業發展已近40年。截至2017年末,中國信托業的資產管理規模達到26.25萬億,規模次于銀行理財,在整個資產管理行業中排第二位。

信托業的發展以2007年為界分為前后兩個階段:第一階段是早期發展階段(1979-2007),亂象叢生,多次整頓;1979 年中國國際信托投資公司成立后,全國興起了信托熱,1988年最高峰時共有1000多家信托公司成立,但是隨之而來的行業無序發展和惡性競爭,在經歷過監管部門對信托業的六次大規模的清理整頓后,信托公司業務發展逐步規范信托公司數量穩定在60家左右。

第二階段為規范發展階段(2007-至今),盡管依然存在許多問題,但是信托行業整體的監管框架已經搭建完成,不斷向著專業化和規范化邁進。但在近兩年,隨著金融監管方向生變,信托業發展也發生了變化。

信托業資產管理規模兩年內首次出現負增長。數據顯示,截至2018年1季度末,信托業資產規模為25.61萬億,較上季度末下降6400億,降幅2.41%,為近兩年來首次負增長。

特別是2018年以來,新增信托貸款整體也呈現負增長,2018年6月更是減少了1623億,而這與房地產行業、地方政府舉債融資行為的逐漸規范和銀行理財資金投資限制相關。

目前,信托行業正從偏通道業務、依賴融資發展向主動資產管理轉變,其中的探索領域之一便是家族信托。截至2017年末,有近30家信托公司開展家族信托業務,存量規模合計超500億元,存量產品數近3000單。不過總體來看,目前家族信托發展仍處于初級階段,納入家族信托的資產類型以現金為主業,功能上以實現財富傳承及增長為主。